工业气体作为现代工业的基础原材料,应用领域广泛,被喻为“工业的血液”。其中电子特气作为kaiyun官网工业特种气体的一种,更是广泛应用集成电路、液晶kaiyun官网面板、LED及光伏等半导体材料。

随着半导体产业快速发展,以及中国半导体产业国产替代加速,电子特气发展前景可期。近期,开源证券化工团队发布行业深度报告《电子特气迎风起,国产替代正当时》,为您梳理电子特气产业的供需现状,解读电子特气领域相关投资机会。

工业气体应用领域广泛,被喻为“工业的血液”。工业中,把常温常压下呈气态的产品统称为工业气体产品。作为现代工业的基础原材料,工业气体应用领域十分广泛,既包含战略新兴和国计民生行业,如集成电路、液晶面板、LED、光纤通信、光伏、医疗健康、节能环保、新材料、新能源、高端装备制造、食品等领域,也涉及如冶金、化工、机械制造等传统行业。

.jpg)

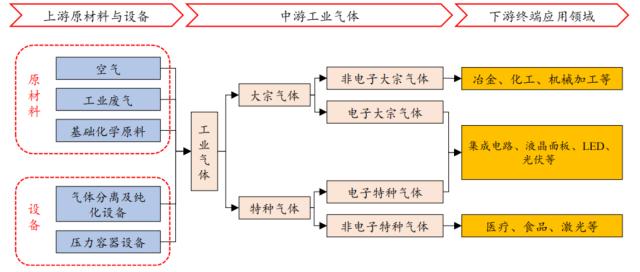

从产业链来看,工业气体分为产业链分为上、中、下游三个环节。其中,上游环节主要为原材料(空气、工业废气、基础化学原料)与设备(气体分离及纯化设备、压力容器设备等)、中游环节为工业气体的制备(包括大宗气体与特种气体)、下游环节为众多终端应用领域。

根据应用领域的不同,工业气体可以被分为大宗气体与特种气体。其中,大宗气体又可以分为电子大宗气体(用于环境气、保护气与载体)与非电子大宗气体(用于冶金、化工、机械加工等),而特种气体则主要包括电子特种气体以及医疗气体、激光气体、食品气体等非电子特种气体。

根据供应模式的不同,工业气体经营模式可以分为零售供气和现场供气。零售供气模式下,供应商通过采购、提纯、分装等工艺加工后向客户配送销售瓶装供气和储槽气;现场供应模式下,气体供应商一般在客户生产工厂附近修建气体工厂,通过管道供气,供应商拥有并为客户运营该工厂。

电子特气作为特种气体的一种,在电子产品制程中广泛应用于刻蚀、清洗、气相沉积、掺杂等工艺,被称为集成电路、液晶面板、LED及光伏等半导体材料的“粮食”和“源”。相较于一般的工业气体,电子特气对气体的纯度、质量稳定性与一致性、包装容器等要求更高。

电子特气生产工艺复杂、种类繁多,对生产企业技术实力要求较高。从生产工艺看,电子特气的生产涉及合成、纯化、分离、混配、充装、分析检测、气瓶处理等多项技术,生产流程较长、工艺难度较大。同时,电子特气种类繁多,根据全球半导体协会统计,目前常用的电子气体纯气有60多种、混合气体有80多种。而不同气体产品的合成、纯化等工艺方面也可能存在较大差异,这进一步提高了对于生产企业的技术实力要求。

电子特气下游认证周期较长,准入难度较大。电子特气下游企业主要为集成电路、显示面板等行业的大型厂商,其对电子特气的产品质量与供应稳定性等方面的要求非常严格,通常采用认证采购的方式。在进入下游客户供应链体系过程中,电子特气企业需要经kaiyun官网过审厂、产品认证等多轮严格的审核认证,且由于必须对产品的稳定度进行验证,认证周期也相对较长。其中,光伏领域客户认证时间约0.5-1年,显示面板领域约为1-2年,集成电路领域客户最长的认证时间甚至需要3年。与此同时,为了保障原料的供应及质量稳定性,下游大型厂商在确定电子特气供应商以后,一般不会轻易更换供应商。整体来看,由于电子特气下游客户粘性较强,对于新进入者而言,这进一步提高了行业准入门槛。

由于气体具有易燃易爆、易致窒息等特点,国内政府将工业气体作为危险化学品纳入监管,因此工业气体的生产、充装、储存、运输、经营等方面都具有严格的规定。

全球电子特气呈现海外寡头垄断格局,2020年国产化率不足15%。根据观研天下数据,2021年全球电子特气市场份额中,空气化工、林德集团、液化空气与太阳日酸占比分别达到25%、25%、23%、18%,合计占比超过90%。国内方面,由于国内电子特气产业起步较晚,在技术上与国外企业具有一定差距,当前仍以进口为主,截至2020年国产化率不足15%。以集成电路领域为例,根据中国工业气体工业协会数据,现阶段集成电路所用的电子特气中,我国仅能生产约20%的品种,其余品种均依赖进口。

海外电子特气生产企业业务多元,客户布局遍布全球。海外电子特气产业历史悠久,主要生产企业的创立最早可以追溯至20世纪初前后。同时从业务与客户布局来看,海外企业多为综合性工业气体供应商,产品涵盖普通的大宗气体与各类特种气体,下游客户布局遍布全球。国内电子特气产业起步较晚,已在部分细分领域成功实现国产替代。相较于海外气体公司,国内电子特气产业起步较晚,相关生产企业由于技术实力较弱,产品品种相对单一、整体产品结构偏中低端。但是经过多年的技术研发与客户积累,当前各生产企业已经在某些细分产品领域成功实现进口替代并且规模化供应。

电子特气作为关键性电子材料,如今却面临国产化率较低、供给受制于人的问题,这对国内集成电路等高端产业的供应链安全性与稳定性带来了较大的挑战。在此背景下,近年来国家各部委相继出台一系列产业支持政策,积极推动电子特气产业的蓬勃发展。

电子特气需求主要来源于集成电路、显示面板等领域。根据中船特气招股说明书,全球电子特气消费结构中,集成电路、显示面板、光伏与LED分别占比71%、18%、3%、8%。相较于全球,国内电子特气下游应用中,显示面板领域占比较高,达到37%,此外集成电路、光伏、LED也分别占比42%、13%、8%。

全球及国内电子特气市场规模持续增长。伴随集成电路及显示面板等下游应用领域的稳步发展,电子特气作为其生产过程中的重要耗材之一,其市场规模也在持续增长。根据TECHCET数据,2017-2021年间全球电子特气市场规模由36.91亿美元增长至45.38亿美元,CAGR达到5.30%,同时预计到2025年达到60.23亿美元,2022-2025年CAGR达到6.39%。国内方面,根据观研天下数据,2016-2021年间国内电子特气市场规模由98亿元逐步提升至167亿元,CAGR达到11.25%,同时预计到2024年达到230亿元,2022-2024年CAGR达到10.31%。

电子特气种类众多,单一产品市场规模相对较小。根据Linx Consulting数据,2021年全球电子特种气体市场规模为44.23亿美元(此处与上文TECHCET的数据略有不同,或因统计口径问题),其中三氟化氮(NF3)、六氟化钨(WF6)等全球市场规模排名前十的电子特气合计达到25.37亿美元,占市场总规模的58%。

电子特气为晶圆制造过程中的第二大耗材,占比达到13%,仅次于硅片。在集成电路领域,电子特气主要应用于前端晶圆制造中的清洗、沉积、氧化成膜、光刻、刻蚀、掺杂等诸多工艺流程,几乎渗透到生产过程中的每一个环节,对产品的性能、成品率、集成度等方面均具有重要影响。根据观研天下数据,电子特气在集成电路领域中刻蚀用气占比36%,掺杂用气占比34%,外延沉积、光刻及其他用气合计占比30%。同时根据SEMI数据,在晶圆制造材料中,硅片成本占比最大,达到35%,此外电子特气作为第二大耗材,占比也达到13%,仅次于硅片。

具体来看,电子特气在集成电路领域主要应用于沉积、光刻、刻蚀、掺杂、退火、反应室清洁等六大工艺,同时在不同工艺中,使用的气体种类也有所区别。

半导体行业周期底部将至,中长期成长性仍值得期待。2022Q2以来,受终端需求疲软及库存调整等因素影响,半导体行业景气度持续下滑。根据IDC数据,2023年全球半导体行业市场规模预计将同比下降5.3%。但是分季度来看,IDC预计2023H1或是半导体行业景气低点,2023H2开始半导体行业景气度有望逐季改善。同时,从中长期来看,IDC预计2021-2025年全球半导体行业市场规模将由5840亿美元提升至7260亿美元,CAGR达到4.5%。

AI产业快速发展,或贡献重要增量。从产业链来看,AI产业链主要分为三层:基础层、技术层与应用层。其中,基础层为AI产业的基础,为其提供数据及算力支撑,主要包括研发硬件及软件,应用层是AI产业的延伸,负责实体产业应用,提供行业解决方案服务、硬件产品和软件产品。未来伴随AI产业的不断发展,相应的算力芯片、存储芯片等芯片需求有望快速增长,这或将为电子特气需求贡献重要增量。

显示面板所用的电子特气以三氟化氮与硅烷为主,二者分别占比50%、24%。根据林德集团数据,显示面板使用的电子气体包括电子特种气体与电子大宗气体。其中,电子特气包括三氟化氮、硅烷、六氟化硫、氨气以及磷化氢混合物,合计占显示面板制造所用气体的52%,而电子大宗气体则主要包括氮气、氢气、氦气、氧气、二氧化碳以及氩气,合计占显示面板制造所用气体的48%。

出货面积提升与产品结构升级共振,助力电子特气需求增长。根据Omdia数据,2021年全球显示面板出货面积合计2.6亿平方米,预计2028年将达到3.18亿平方米,2021-2028年CAGR达到2.92%。同时,分类型来看,2021年AMOLED面板出货面积约1421万平方米,占比5%,预计2028年将达到2878万平方米,占比提升至9%,2021-2028年CAGR达到10.61%。展望未来,伴随显示面板出货面积的逐步提升以及AMOLED渗透率的持续提高,电子特气需求有望继续维持稳步增长。

光伏新增装机规模持续扩张,有望进一步拉动电子特气需求。根据CPIA与国家能源局数据,2022年全球及国内光伏新增装机规模分别达到230GW、87.4GW,分别同比增长35.3%、59.3%。同时CPIA预计,2023年全球光伏新增装机量将达到280-330GW,其中国内光伏新增装机量将达到95-120GW。未来伴随上游原材料硅料价格的逐步下降,光伏终端需求有望加速释放,上游电子特气或将随之充分受益。

注:1、除金宏气体外,其余均来自Wind一致预期;2、上述盈利预测及估值数据均以2023年5月18日为基础。

风险提示:国产替代进程不及预期、原材料价格大幅波动、下游需求大幅下滑等。